格隆汇:资金使用效率王者诺诚健华(9969.HK/688428.SH)登陆科创板

近日,诺诚健华(688428.SH/9969.HK)正式登陆科创板,发行价11.03元,发行股票数量2.65亿股,网上最终中签率约0.06%,超额认购倍数1663.63倍,保荐机构中金公司,联席主承销商包括高盛、摩根大通和粤开证券,成为又一家“A+H”两地上市的创新药企。

在受到美联储持续加息以及地缘政治风险加剧的外部风险下,生物医药公司股价出现波动。作为红筹股回A的诺诚健华,在外部市场变动中,如何看待其投资机会?

分化行情加速

对于Biotech公司而言,整体表现分化加速。自从2019年港交所放开18A条款,允许未盈利生物科技公司上市,至今已有超有50家“-B”企业成功上市。

如今市场对于Biotech的评价已经从单纯的产品管线衍生至全方位考察,其中非常关键的就是公司资金使用情况。包括以下几个维度:

(1)现金以及现金等价物: 在资本寒冬时刻,现金储备的多少决定了抵御风险的能力。

(2)费用支出情况(包括研发、行政和销售开支构成):公司在研发阶段的费用决定烧钱程度,同时对于已经迈入商业化的企业,销售支出情况也值得关注。

(3)现金/费用支出:在不考虑其他因素的前提下,公司保持当下资金费用化率,现有资金的使用年限。

从以上三个维度来评估各家港股18A企业(剔除四家已摘除“-B”企业)披露的中报数据,可以发现不少有价值的信息。

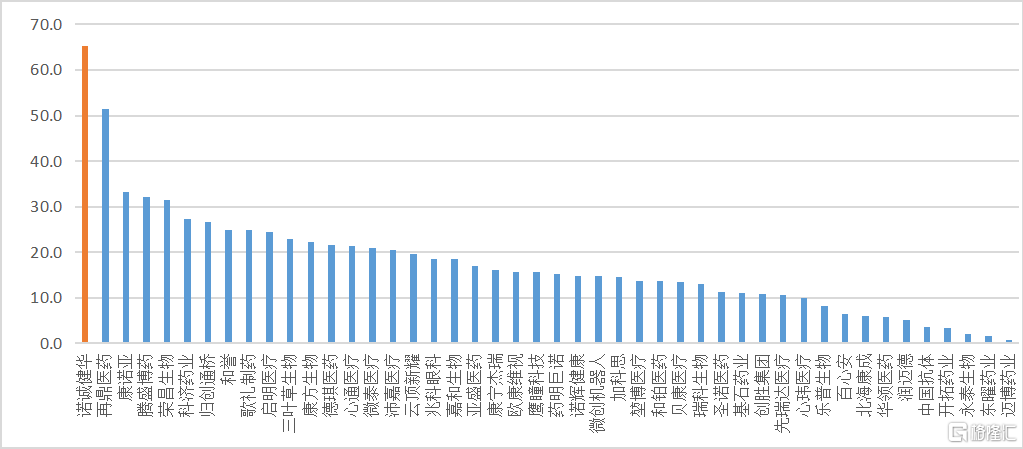

根据WIND数据显示,将公司在中报中披露的现金及银行结余、定期存款以及理财产品都计算入内的话,整体来看18A生物科技公司的现金流还是比较安全的。在近50家公司中16家资金储备超过20亿元,20家在10-20亿元之间,70%以上的Biotech资金储备在10亿元规模以上。

在资金排名TOP10中,诺诚健华(现金及银行结余59.61亿元+理财产品5.59亿元)与再鼎医药(现金及银行结余45.69亿元+理财产品5.75亿元)资金体量在50亿元以上、康诺亚、腾盛博药以及荣昌生物资金体量在30亿以上。

图表一:港股18A企业中报资金情况

数据来源:各公司公告,格隆汇整理 单位:亿元人民币

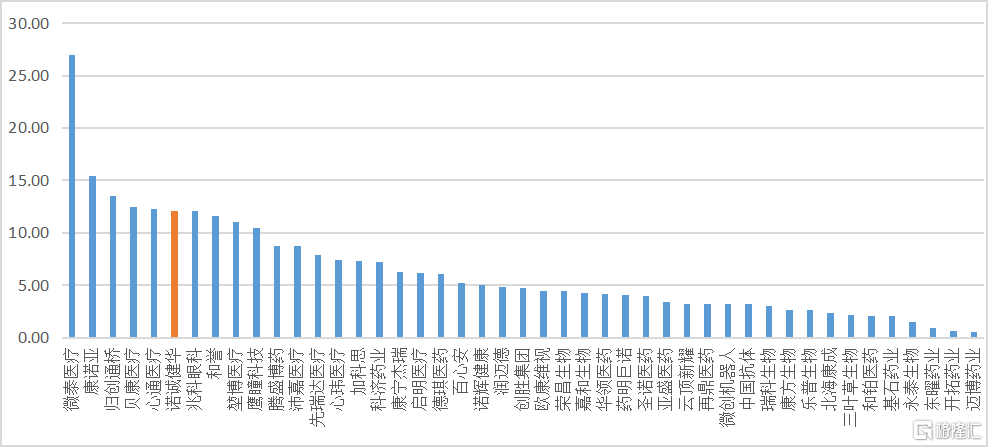

从资金储备与费用的比值来看,当前Biotech企业板块两极分化明显。虽然大部分Biotech的资金相对充裕,但不同公司的资金支出费用化的速度有所差别,尤其是尚未进入商业化阶段的企业,研发支出较大。按照2022中报的主要费用支出来作为参考物来计算,按照资金/费用的比例来看,比值低于5(即支撑2.5年)比例达到53%,比值高于10(即支撑5年)的企业数量仅有10家。

图表二:港股18A企业中报资金/费用情况

数据来源:各公司公告,格隆汇整理

诺诚健华:资金使用效率最高

在创新药进入2.0时代下,如何更加高效利用资金做真正创新显得越来越重要。在2022中报数据中能够拥有较长的生存周期的(以资金/费用的比值作为参考)Biotech的头部企业,有一些企业还处于临床研发阶段,但拥有潜在爆款产品,上市后或许能够大幅改善公司财务与盈利状况。另外有一些企业已经拥有商业化产品,拥有自我造血能力,穿越市场与行业周期的可能性更强。其中,在已经拥有商业化产品的18A药企中,诺诚健华成为资金使用效率最高的企业。

按照以上的评判标准来看诺诚健华,公司各项指标优秀。

一方面,公司现金流充裕。根据公司公告显示,截至2022年中报已有纯现金以及现金等价物65亿元,叠加上公司此次在A股市场募集资金净额27.79亿元,整体资金已经达到92.79亿元,可以说在新兴生物科技公司拥有绝对丰厚的家底。

另一方面,公司在费用支出上也没有选择大肆铺张,钱都花在刀刃上,这一点在资本火热时或许表现不出来,但在创新药2.0时代中则显得非常难得。

对比起刚在港交所上市时的在研管线,诺诚健华在两年间不仅将重磅核心产品奥布替尼深入挖掘商业化价值,还拥有13款进入临床I/II/III期的在研产品,多款处于临床前阶段的在研产品,超过30项临床项目正在进行中,其中不乏多个潜力大、前景广的热门靶点。这也直接造就了诺诚健华在资金使用率(资金/费用)的统计口径中,成为在港股18A的生物科技中最为能够合理使用资金的创新药企,也为公司成为Bio pharma甚至后续成长成为Big pharma打下坚实基础。笔者认为,公司在登陆科创板后有望延续此前高效使用资金风格,在提高自我造血能力的同时,不断兑现在研管线的多项催化剂事件。

小结

诺诚健华作为新兴生物科技公司,核心产品从研发到商业化仅用时5年,奥布替尼商业化首年销售收入就突破2亿元大关,研发效率之高,商业化速度之快,成为众多Biotech中率先跑向Bio pharma的典型代表。

而将这个速度在财务报表上量化,同样在业内处于领头羊的局面。公司在手中余量充足的前提下,还将钱花在刀刃上,高效的资金使用效率,或许会在长坡厚雪的医药长周期投资中处于优势地位,不仅有望能够活得更久,更有概率够活得更好,值得期待。